本文

福岡県新型コロナウイルス感染症検査促進事業費補助金に係る消費税及び地方消費税の仕入税額控除報告書の提出について

補助金の受入は、消費税法上課税対象とはなりませんが、一方で補助事業の対象経費については、課税仕入として課税売上から控除(仕入税額控除)することも可能です。

このため、この補助金の受入に関する課税売上はゼロである一方で、補助事業の対象経費を課税仕入とした場合、課税事業者は消費税相当の金額の還付を受けることが可能になります。

これを国・地方公共団体からみると、補助金を交付し、かつ消費税を還付したことになり、結果として消費税相当分を2重に支払っていることになります。

このことから、標記の補助金については、「福岡県新型コロナウイルス感染症検査促進事業費補助金交付要綱」第7条第1項及び第2項において、補助事業完了後、消費税及び地方消費税の申告により補助金に係る消費税及び地方消費税に係る仕入控除税額が確定した場合は、速やかに県知事に報告し、当該仕入控除税額を返還していただくこととしております。

つきましては、補助金の仕入控除税額に係る下記の書類を提出していただきますようお願いします。

目次

1 仕入控除税額報告の対象者

2 報告の時期及び提出期限

3 提出の流れ

4 仕入控除税額報告書の提出後について

5 よくある質問(Q&A)

更新履歴

6月28日 5 よくある質問(Q&A)を追加しました。

6月23日 ページを公開しました。

1 仕入控除税額報告の対象者

この補助金の交付を受けた全ての事業者(返還額が0円の事業者でも報告は必要です。)

2 報告の時期及び提出期限

仕入控除税額報告は、次の(1)及び(2)の後に行うものです。

(1)この補助金の額の確定通知を受けた後

(2)この補助金の交付を受けた時期を課税期間に含む消費税及び地方消費税を所轄税務署に確定申告した後

※消費税及び地方消費税の納税義務がなく、確定申告を行う必要がない事業者は、納税義務がないことがわかった時点で 速やかに報告してください。

提出期限は以下のとおりとします。

消費税の確定申告書提出後2か月以内

※令和5年6月以前に終了した事業年度分については、令和5年9月30日までに提出願います。

※最終提出期限は、令和6年6月30日です。

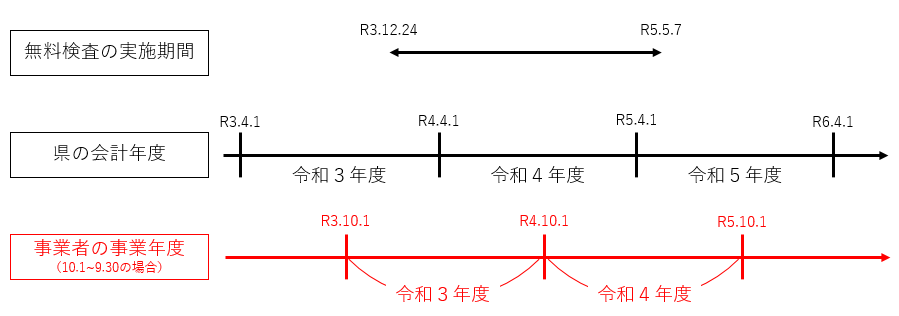

例 9月決算(事業年度が10月~9月)の事業者の場合

令和5年6月以前に終了した事業年度である令和3年度(令和3年10月~4年9月)に交付を受けた補助金について、令和5年9月末までに報告してください。

令和4年度(令和4年10月~5年9月)に交付を受けた補助金については、令和4年度の消費税の確定申告書提出後2か月以内に報告してください。

※県の会計年度に関係なく、各事業者の事業年度に応じて報告ください。

3 提出の流れ

STEP1 消費税及び地方消費税の納税義務が免除されるか確認する

消費税及び地方消費税の課税期間に係る基準期間における課税売上高が1,000万円以下の事業者は、消費税及び地方消費税の納税義務が免除されます。

消費税及び地方消費税の納税義務が免除されているか否か、課税売上高やこれまでの確定申告の状況などにより確認してください。

消費税及び地方消費税の納税義務が免除されている場合は、補助金の返還額は0円です。「STEP3 提出書類を作成する」に進んでください。

STEP2 課税方式を確認する

この補助金の交付を受けた時期を課税期間に含む消費税及び地方消費税の確定申告書(第1表)により、確定申告の際の課税方式を確認してください。

※以下の表には、主な課税方式等の確認方法を記載しています。

| 確認事項 | 課税方式 |

|---|---|

| 右側に○簡(○の中に簡の文字)の記号が表示されている | 簡易課税方式 |

| 控除税額の計算方法の欄で「個別対応方式」が選択されている | 個別対応方式 |

| 控除税額の計算方法の欄で「一括比例配分方式」が選択されている | 一括比例配分方式 |

| 控除税額の計算方法の欄で「全額控除」が選択されている | 全額控除 |

消費税及び地方消費税確定申告書(第1表)のチェックポイント [PDFファイル/549KB]

STEP3 提出書類を確認する

以下の2種類の書類提出が必要です。

(ア)仕入控除税額報告書(交付要綱様式第3号)

全事業者共通の様式

(イ)別紙算定書(A~Dいずれか)

確認した消費税及び地方消費税の納税義務が免除の有無や課税方式に応じて、A~Dいずれか

| 課税方式等 | 提出書類等 | |

|---|---|---|

|

(ア) 共通 (全事業所提出が必要) |

仕入控除税額報告書(交付要綱第3号) 1部 |

|

|

(イ) 別紙算定書 (A~Dのいずれか提出が必要) |

A 個別対応方式

|

1 仕入控除税額報告書別紙A 1部 仕入控除税額報告書別紙(A 個別対応方式) [Excelファイル/47KB] 仕入控除税額報告書別紙(A 個別対応方式) [PDFファイル/135KB] 【記入例】仕入控除税額報告書別紙(A 個別対応方式) [PDFファイル/178KB] 2 消費税及び地方消費税確定申告書(第1表)の写し 1部 ※この補助金の交付を受けた時期を課税期間に含むもの。 【参考】消費税及び地方消費税確定申告書(第1表)のチェックポイント [PDFファイル/549KB] 3 課税売上割合・控除対象仕入額等の計算表(付表2)の写し 1部 ※確定申告時に添付したもの。 |

|

B 一括比例配分方式 |

||

|

1 仕入控除税額報告書別紙B 1部 仕入控除税額報告書別紙(B 一括比例配分方式) [Excelファイル/41KB] 仕入控除税額報告書別紙(B 一括比例配分方式) [PDFファイル/134KB] 【記載例】仕入控除税額報告書別紙(B 一括比例配分方式) [PDFファイル/184KB] 2 消費税及び地方消費税確定申告書(第1表)の写し 1部 ※この補助金の交付を受けた時期を課税期間に含むもの。 【参考】消費税及び地方消費税確定申告書(第1表)のチェックポイント [PDFファイル/549KB] 3 課税売上割合・控除対象仕入額等の計算表(付表2)の写し 1部 ※確定申告時に添付したもの。 |

||

|

C 全額控除 |

1 仕入控除税額報告書別紙C 1部 仕入控除税額報告書別紙(C 全額控除) [Excelファイル/41KB] 仕入控除税額報告書別紙(C 全額控除) [PDFファイル/105KB] 【記載例】仕入控除税額報告書別紙(C 全額控除) [PDFファイル/138KB] 2 消費税及び地方消費税確定申告書(第1表)の写し 1部 ※この補助金の交付を受けた時期を課税期間に含むもの。 |

|

|

D 消費税の納税義務免除者 簡易課税方式 その他、補助金の返納がない者 |

1 仕入控除税額報告書別紙D 1部 仕入控除税額報告書別紙(D 返納なし) [Excelファイル/30KB] 仕入控除税額報告書別紙(D 返納なし) [PDFファイル/105KB] 【記載例】仕入控除税額報告書別紙(D 返納なし) [PDFファイル/118KB] 【簡易課税方式の場合】 2 消費税及び地方消費税確定申告書(第1表)の写し 1部 ※この補助金の交付を受けた時期を課税期間に含むもの。 |

|

STEP4 仕入控除税額(返納額)を計算し、仕入控除税額報告書を作成する。

(イ)別紙算定書の作成

〇課税方式が個別対応方式・一括比例配分方式・全額控除の場合、補助金の返納が発生することがあります。

準備した「消費税及び地方消費税確定申告書(第1表)の写し」と「課税売上割合・控除対象仕入額等の計算表(付表2)」を基に、(イ)別紙算定書(A~C)に必要事項を記入することで仕入控除税額(返納額)を計算してください。

※マイクロソフトエクセル版の仕入控除税額報告書を使用される場合は、青色網掛けのセルのみ入力してください。所定のセルに返納額を計算する関数をあらかじめ設定しています。

※確定申告書(第1表)や計算表(付表2)の見方については、各チェックポイントを参考にしてください。

※別紙算定書(A~C)の記入方法については、各記載例を参考にしてください。

なお、交付決定日や検査件数、補助金確定額等を記載する「2 補助金確定額」の一覧表については、県からエクセルデータを提供可能です。提供を希望する場合は、事業者名を明記し、メールで御依頼ください(送信先は、提出先のアドレスと同じです)。

〇消費税の納税義務免除者や、簡易課税方式により確定申告を行っているなど、補助金の返納がない場合は、その理由などを、「別紙算定書D」に記載してください。

※報告書別紙Dの記入方法については、記載例を参考にしてください。

(ア)仕入控除税額報告書の作成

上記で算定した金額や事業者名等を、(ア)仕入控除税額報告書へ記載してください。

STEP5 仕入控除税額報告書の提出

「STEP3 提出書類を確認する」で確認し、作成した書類一式を電子メール(電子メールで送付できない場合は郵送)で御提出ください。

※提出前に、

・(ア)仕入控除税額報告書(STEP3の「共通」)

・(イ)別紙算定書(STEP3のA~Dいずれか)

の2種類が揃っているか確認してください。

また、「別紙算定書」記載の添付資料がある場合は、あわせて提出してください。

電子メールでの提出先

福岡県保健医療介護部がん感染症疾病対策課 感染症対策係

corona-kensa001@pref.fukuoka.lg.jp

※タイトルは「【事業所名】仕入控除税額報告書」としてください。

郵送での提出先(電子メールで送付できない場合)

〒812-8577(福岡市博多区東公園7-7)

福岡県保健医療介護部がん感染症疾病対策課 感染症対策係

※封筒に「仕入控除税額報告書在中」と朱書きしてください。

4 仕入控除税額報告書の提出後について

【仕入控除税額(返納額)が0円の場合】

提出書類に不備等がある場合は、担当部署から御連絡をさせていただく場合があります。

提出書類に不備等がない場合は、お手続きは完了いたします。

※担当部署からの御連絡等は特段ございません。

【仕入控除税額(返納額)が0円でない場合(返納がある場合)】

提出書類を確認の上、補助金の返納に関する納入通知書を送付いたします。

納入通知書の記載内容を御確認の上、納入通知書に記載の期日までに返納していただきますようお願いします。

5 よくある質問(Q&A)

Q1 店舗の担当者です。作成方法がよく分かりません。

報告書の作成には、法人の課税売上高(課税事業者か免税事業者か)の情報や、課税事業者の場合には消費税の申告書が必要です。本社の経理部門や税理士に御確認ください。

Q2 当社では調剤薬局の運営のみを行っており、課税売上高が1,000万円以下です。どの書類を提出すれば良いですか。

STEP3に掲載している以下の2種類の様式を提出してください。

(ア)仕入控除税額報告書(交付要綱様式第3号)(全事業者共通の様式)

→返納額はありませんので、2の金額記載欄には「0」円と記載してください。

(イ)別紙算定書(D 返還なし用)

→3のチェック欄は、1つ目の□(~消費税の納税義務がない)にチェックしてください。

Q3 報告書は事業年度・店舗(事業所)ごとに作成が必要ですか。

(ア)仕入控除税額報告書(交付要綱様式第3号)

→複数事業年度・複数店舗をまとめても問題ありません。

(イ)別紙算定書A~D

→事業年度・店舗ごとに作成してください。

ただし、D(返還なし)の場合は、複数事業年度・複数店舗をまとめて記載しても問題ありません。